對汽車半導體行業而言,如果說2021年的關鍵詞是缺芯,2022年便是國產替代。

1月27日結束的談判中,日本與荷蘭已和美國就限制對中國出口先進的芯片制造機器達成協議。

該協議將把美國去年10月采取的出口管制措施擴大到荷蘭和日本的企業,包括荷蘭半導體設備制造商阿斯麥(ASML Holding NV)、日本大型光學儀器制造商尼康(Nikon Corp)和半導體制造設備巨頭東京電子有限公司(Tokyo Electron Ltd)。

對汽車半導體行業而言,如果說2021年的關鍵詞是缺芯,2022年便是國產替代。

這一部分是近兩年車企主要缺少的車規級MCU芯片的國產替代,此前在一文中我們已經詳細梳理過這方面的內容。車企缺芯促成了國內眾多芯片企業的業務爆發,如芯馳科技、芯旺微電子等均在MCU方面發展迅速。

不過,由于芯片的開發流程長,目前很大一部分國產車規芯片依然處于驗證階段,尚無法實現量產,參見。

另一部分則是美國對中國在先進制程芯片領域的制裁引發的國產替代熱潮。對汽車行業而言,這部分的影響主要集中在大算力高性能的AI芯片以及用于數據中心的大算力芯片上。

此外,對EDA設計軟件、光刻機等的禁運也將進一步制約國內芯片企業在先進制程的發展,參見。而此次日本、荷蘭與美國達成一致,更是進一步加劇了中美之間在硬科技領域的爭端。不過,也正是美國的多輪制裁,將芯片引入了大眾視野。

2021年,疫情影響,產能預估不足,以及新能源汽車突然的爆發,都導致車載芯片一時間的供應不足。

2022年,隨著消費級電子產品熱度回落,消費級芯片的需求隨之走低,與之相伴的,是整個半導體行業的下行周期。但車載芯片由于供需關系的影響,一時依然無法形成穩定的供應鏈條。

而另一方面,消費電子市場低迷的預期,以及汽車市場技術和產能的進一步釋放,令大量芯片企業快速向工業、汽車、數據中心等增量市場發布新品,以抵消收入下滑的風險。

日前,英特爾公布2022年第四季度財報,營收140億美元,同比下滑28%。同時,其給出的2023年一季度業務指引為105億美元至115億美元,低于市場預期的140億美元。

而在汽車行業,隨著汽車智能化的進一步發展,自動駕駛和智能座艙等領域的芯片也在快速進化,巨頭爭相入局,使得高端芯片市場呈現出“卷”的態勢。

01.

車規級SoC卷向大算力

首先,我們來看2022年智能駕駛和智能座艙領域的芯片發展情況。

2022年自動駕駛領域最大的趨勢是L4級別自動駕駛公司向L2級別輔助駕駛發展。這是自動駕駛商業化落地困難的現實造成的。

但在芯片層面,整體的趨勢則是向大算力發展。

2022年9月,英偉達在2022 GTC秋季大會上發布最新一代車載芯片,Drive Thor。其單顆算力達到2000 TOPS,為現款產品Orin的近8倍。

去年的GTC大會上,英偉達發布算力1000 TOPS的Atlan。Thor的發布相當于直接干掉了Atlan,預計將于2025年實現量產。

Thor算力驚人,同時可實現車載計算平臺的一體化,能同時實現智能駕駛、智能座艙的多項功能。

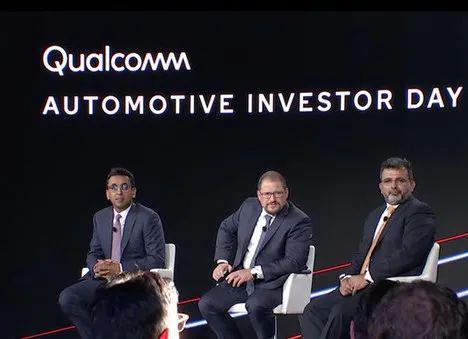

緊隨其后的是以座艙芯片見長的高通也發布了Snapdragon Ride Flex SoC,最高算力同樣達到2000 TOPS,可同時為智能駕駛、智能座艙和通信等能力提供算力支持。

而國外芯片企業中另一家巨頭在這一年的表現可以說相對低調。英特爾下屬的Mobileye并未在2022發布新產品,其最高性能的自動駕駛芯片依然是在2022 CES上發布的EyeQ Ultra,最高算力176 TOPS。但Mobileye CEO Shashua教授認為關鍵的不僅是算力,還有效率。

從Mobileye的產品數據來看,176 TOPS大概是10顆EyeQ 5芯片算力的總和。而Mobileye有使用8顆EyeQ 5驅動的Robotaxi。

由此可知,相當于10顆EyeQ 5集成的單芯片EyeQ Ultra完全能夠支持RobotTaxi所需的算力。而其價格只需要幾百美金,且整個系統能耗非常低,不到10W。

而國內大算力芯片的代表依然是地平線。2022年9月,隨著征程5首發車型理想L8(參數丨圖片)正式上市,地平線征程5成為國內首顆實現量產的大算力智能駕駛芯片。征程5算力達到128 TOPS。據地平線官方透露,其下一代產品征程6預計將于2023年推出,算力或將達到1000 TOPS。

此外,包括芯馳科技、黑芝麻智能、寒武紀行歌、百度昆侖芯等企業也均推出了大算力智能駕駛芯片。我們簡單整理了這些產品并匯集為表格。

而在智能座艙領域,可以說高通第三代智能座艙芯片8155幾乎占據了智能汽車市場的半壁江山。而其下一代產品8295也已經隨首搭車型集度Robo-01亮相廣州車展。

除高通外,包括三星、英特爾、聯發科等消費級芯片巨頭也均有推出智能座艙產品。

國內市場上,華為麒麟710A與麒麟990A同樣已實現量產出貨。芯馳科技的X9系列也已實現量產。

以下我們也對智能座艙芯片產品進行了整理匯總。

02.

中美爭端下國產替代成熱門

中美之間的科技之爭成為2022年關注的重點。而芯片作為最精細最復雜的產品,自然也成為這場爭端的核心。

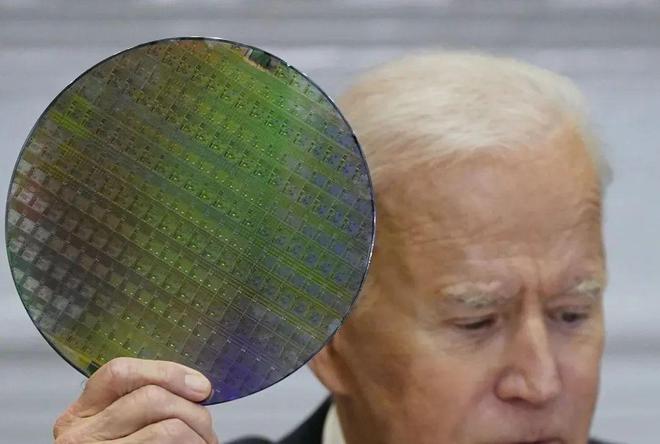

自2022年8月美國總統拜登簽署《芯片與科學法案》,矛盾就被推到了臺前。

法案主要內容是五年內向半導體行業撥款520億美元,為芯片企業提供補貼和稅收抵免,鼓勵企業在美國進行芯片生產與研發。接受補貼的企業禁止其在會對美國產生威脅的國家擴大一定制程先進半導體的產能。

8月12日,美國商務部工業和安全局(BIS)又新增對設計GAAFET(全柵極場效應晶體管)結構集成電路所必需的EDA /ECAD軟件,以及以金剛石和氧化鎵為代表的超寬禁帶半導體材料進行出口管制。

在設計生產5nm以下制程時需要使用GAAFET結構,這道禁令相當于阻斷了中國企業向先進制程發展的道路。如果要向更先進制程進化,中國需要自己的先進EDA軟件。

此后,美國又相繼發布多項制裁政策。

10月7日,BIS再次發布多項對華出口管制措施,旨在限制中國獲得先進計算芯片、開發和維護超級計算機以及制造先進半導體的能力。

具體管制內容包括,高端芯片及包含高端芯片的計算機禁止出口給中國,為中國大陸進行代生產或研發受到管制,對生產16nm及以下邏輯芯片、18nm及以下DRAM芯片、128層及以上NAND芯片的設備進行管制,同時限制美國人為中國芯片制造業服務。

12月,美國商務部將長江存儲、寒武紀、上海微電子裝備等在內的36家中國科技公司列入“實體清單”,全球半導體公司如果對名單上企業提供的產品涉及美國技術,必須獲得華盛頓方面的許可。

而發展到今年1月,美國已與荷蘭、日本達成協議,限制對中國出口先進的芯片制造機器。

在此背景下,一方面,中國的產業政策高度關注先進制程芯片,同時,中國也進一步加快了在成熟制程芯片的量產發展,將巨額資金投入到成熟制程的設備中。

舉例來看,中芯國際(SMIC)的設備投資額就發生了巨大的變化。據一位日本政府的相關人士透露, 中芯國際對于14nm-16nm的先進制程產品的投資額,2020年約為35億美元。2021年則急劇減少至不到1/3,為10億美元。

與此相反,28nm-39nm產品的投入幾乎翻了一番,從33億美元(2020年)到55億美元(2021年)和62億美元(預計2022年)。

先進制程的研發吸引了更多關注,但實際上,成熟制程的量產才是更大的市場。正如在車載芯片領域,大算力的高端自動駕駛芯片收獲更多關注,但MCU才是更大的量產市場,也是缺芯的主角。

不過,隨著美國對中國半導體產業的限制進一步加深,中國企業的危機感也與日俱增。

12月6日,臺積電美國亞利桑那州鳳凰城晶圓廠舉行首批機臺設備到廠典禮,并宣布投資總金額從120億美元加碼至400億美元。該廠一期工程預計于2024年開始生產4nm制程技術,而后宣布的二期工程則預計將于2026年開始生產3nm制程技術。

作為全球最大的芯片代工企業,臺積電落地美國,同時帶走大量人才與技術,對于本土的產業是不小的打擊。尤其在中美關于芯片的爭端未下之時,拜登在典禮上高呼“美國制造回來了”,對中國企業卻并不是好消息。

12月,中國商務部稱向世界貿易組織起訴美國濫用進出口管制措施,限制芯片產品貿易。

而在爭端未解之前,中國企業積極發展自主產業鏈,尋求國產替代成為不二的選擇。

以車載領域為例,地平線、芯馳科技等為代表的中國芯片企業成為這一輪國產替代潮中的佼佼者。

03.

技術仍在進步

當然,在爭端之外,新技術的發展同樣是2022年的主題之一。

2022年,三星與臺積電先后在年中和年底公布3nm量產。

同時,臺積電也披露,到2024年,臺積電將導入ASML高數值孔徑極紫外光刻機,用于生產GAAFET架構的2nm芯片,預計2025年開始量產。同樣有消息稱,三星也將于2025年大規模生產基于GAA的2nm芯片。

根據摩爾定律,芯片上的晶體管數量大約每兩年翻一番,實際上意味著半導體在速度和處理能力方面翻了一番,同時成本降低一半。

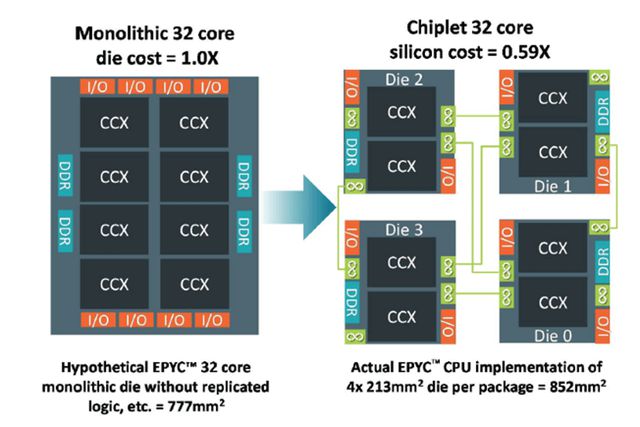

一方面,是隨著納米制程到達2nm級別,摩爾定律即將達到極限,另一方面,也是美國對中國先進制程芯片技術的制裁背景下,國內芯片企業尋求突破的一種替代方案,2022年Chiplet(小芯粒)也成為熱搜關鍵詞。

Chiplet也稱“小芯片”或“芯粒”,它是一種功能電路塊,包括可重復使用的IP塊。具體來說,該技術是將一個功能豐富且面積較大的芯片裸片(die)拆分成多個芯粒(chiplet),這些預先生產好的、能實現特定功能的芯粒組合在一起,通過先進封裝的形式(比如3D封裝)被集成封裝在一起即可組成一個系統芯片。

Chiplet模式兼具設計彈性、成本節省、加速上市等優勢,被認為是后摩爾時代半導體產業的最優解集之一。

2022年3月,蘋果公司發布自研M1 Ultra芯片,通過Chiplet封裝方案將兩個M1 Max芯片互連,以實現更高的性能以及更經濟的方案。

8月,阿里巴巴、英偉達宣布加入Chiplet生態的通用芯粒互連(UCIe)聯盟。

部分行業人士認為,Chiplet對中國解決先進芯片技術瓶頸具有重要意義,是中國市場換道超車的重要技術路徑之一。

不過,也有聲音認為Chiplet處理器芯片只能是先進制造工藝的“補充”,而不是替代品。

此外,開源指令集架構RISC-V也是2022年的行業熱點。

不同于存在授權限制的X86和ARM架構,2010年誕生的RISC-V指令集架構具有精簡、開源、自由、模塊化等特性,可開發更適應特定需求的獨特芯片,并打破了X86、ARM架構高價授權費、定制化困難的慣例,成為全球新的芯片指令集架構。不過,目前RISC-V主要受到兩大挑戰:一是移植速度慢,二是生態不完善。

總體來說,RISC-V與Chiplet都不能成為中國芯片產業超車的救星,而只能是芯片技術方案的補充。

2022年,芯片產業作為硬科技領域的尖端行業受到大眾空前的關注。這一方面源于2021年延續下來的缺芯問題,另一方面則是美國的一系列制裁舉措。

雖然國產芯片的前途還很漫長,對中國芯片企業來說,這無疑也是一種機遇。